Styrets årsberetning

Konsernet hadde ved utgangen av 2012 en verdijustert egenkapital på 19,6 milliarder kroner.

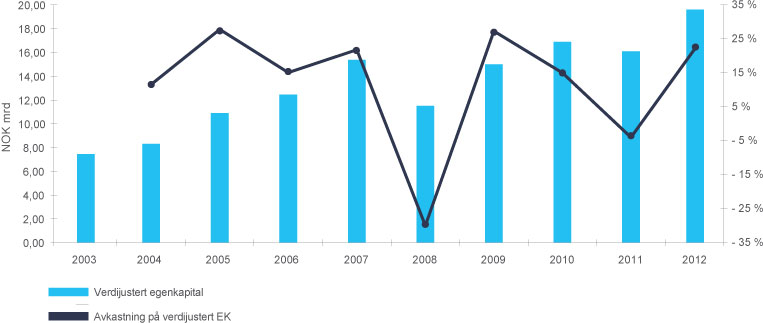

2012 var et meget godt år for Ferd. Konsernet hadde ved utgangen av 2012 en verdijustert egenkapital på 19,6 milliarder kroner. Ved inngangen til 2012 var verdijustert egenkapital 16,1 milliarder kroner. Justert for utbytte tilsvarer dette en positiv avkastning på 3,7 milliarder kroner, eller ca. 23 prosent. Avkastningen var bedre enn referansemarkedene, Oslo Børs endte opp i overkant av 15 prosent. Ferds årlige avkastning siste fem år utgjør 5,7 prosent. I samme periode falt Oslo Børs (OSEBX) 2,0 prosent årlig, mens verdensindeksen (MSCI) ga omtrent ingen avkastning i perioden i norske kroner.

Resultatene er oppnådd både ved god drift og gode resultater i selskapene der Ferd har betydelige eierposisjoner, samt gjennom solid avkastning i de fleste finansielle investeringsområdene. I hele perioden har likviditeten og soliditeten vært svært god og selskapets risikotagning har vært tilpasset eierens ønskede risikoprofil.

Resultatene er oppnådd både ved god drift og gode resultater i selskapene der Ferd har betydelige eierposisjoner, samt gjennom solid avkastning i de fleste finansielle investeringsområdene.

Generelt ble stemningen i markedet bedre i 2012. Bekymringene rundt den europeiske gjeldskrisen ble mindre etter en ny redningspakke til Hellas. Utviklingen i finans-markedene var preget av reduserte kredittmarginer. Et svært lavt rentenivå og økt risikovillighet var en viktig drivkraft bak utviklingen i aksjemarkedet.

De globale vekstutsiktene er fortsatt svake, selv om de varierer noe mellom regionene.

I eurosonen fortsatte den økonomiske nedgangen. Innstramninger og gjeldsreduksjon preger fortsatt Europa, mens bedringen i amerikanske arbeidsmarkeds- og boligtall fortsetter. Selv om resultatene varierte noe innen regionen, er situasjonen i de nordiske økonomiene relativt god sammenlignet med resten av Europa. En vedvarende høy oljepris med tilhørende høy aktivitet i oljesektoren gir grunn til å tro på relativt solid vekst og lav arbeidsledighet i Norge. Norge skiller seg fortsatt ut som den sterkeste økonomien i Norden, og utsiktene synes positive.

Det svenske investeringsselskapet Ratos og Ferd inngikk en avtale om felles eierskap i oljeserviceselskapet Aibel i desember 2012. Avtalen innebærer at Ferd opprettholder en direkte eierandel på ca. 49 prosent, mens Ferds totale eksponering reduseres betydelig. Ferd satte tydelige spor gjennom prosessen med å finne en ny partner for Aibel i både Norge og Sverige. I løpet av første halvår 2013 vil Ferd få utbetalt i underkant av 2 milliarder kroner fra Aibel-transaksjonen.

Ved utgangen av 2012 hadde Ferd AS (morselskapet) ubenyttede trekkrettigheter på 2,5 milliarder kroner. Ferd Capital hadde et høyt aktivitetsnivå i 2012, men de gjorde ikke noen større nyinvesteringer i 2012. Herkules fond I solgte Pronova til BASF og Beerenberg til et svensk Private Equity fond. Ferd fikk i første kvartal 2013 utbetalt i underkant av 1,5 milliarder kroner fra disse salgene. Utbetalingene fra Herkules fond I og kapitalen fra Aibel-transaksjonen gjør at Ferd på morselskapsnivå ikke vil ha trekk på lånefasiliteten i løpet av våren 2013. Ferd allokerte i underkant av en milliard kroner til Ferd Invest og Ferd Hedgefond i første kvartal 2013. Fremover vil Ferd derfor ha betydelig kapital tilgjengelig for nye investeringer.

Styrets vurdering er at det i 2013 vil oppstå gode investeringsmuligheter i flere av Ferds forretningsområder og at Ferd med sine finansielle og organisatoriske ressurser er godt rustet for å utnytte disse.

Ferd foretok i 2012 en omorganisering av virksomheten. Frem til høsten 2012 har Ferd hatt separate ledere for de industrielle og finansielle investeringene. Ferd Capital har etter omorganiseringen tre ledere med felles porteføljeansvar for Ferd Capitals investeringer. Alle lederne av forretningsområdene rapporterer nå til en investeringsdirektør.

Styrets vurdering er at det i 2013 vil oppstå gode investeringsmuligheter i flere av Ferds forretningsområder og at Ferd med sine finansielle og organisatoriske ressurser er godt rustet for å utnytte disse.

Konsernets verdijusterte egenkapital

Ferd har som mål å oppnå minst 10 prosent gjennomsnittlig årlig vekst i verdijustert egenkapital over tid. I perioden 2003-2012 hadde Ferd en avkastning på 13,3 milliarder kroner, tilsvarende en årlig avkastning på 12,5 prosent. Dette er oppnådd med lavere verdisvingninger enn i aksjemarkedene, slik at den risikojusterte avkastningen må sies å ha vært tilfredsstillende.

En viktig årsak til risikospredning er innslaget av diversifiserende aktivaklasser som hedgefond og eiendom. I tillegg har Ferd egenkapitalinvesteringer som gir god spredning mellom ulike sektorer, geografi og selskapenes livssyklus. Verdien av de unoterte investeringene økte gjennom 2012 og Ferd Capitals portefølje utgjør sammen med investeringer i Herkules Private Equity Fondene over halvparten av Ferds verdijusterte egenkapital.

Ferds solide avkastning i 2012 skyldes sterke resultater i fire av de fem investeringsområdene. Porteføljeselskapene i Ferd Capital utviklet seg jevnt over godt, med verdiutviklingen i Aibel som en spesielt positiv bidragsyter. Ferd Invests nordiske aksjeportefølje hadde en avkastning på 22 prosent, og var med det vesentlig bedre enn referanseindeksen. Ferd Hedgefond og Ferd Special Investments oppnådde også gode resultater, både i absolutt og relativ forstand. For Ferd Eiendoms portefølje er bildet mer sammensatt, og verdiutviklingen er tilnærmet flat for året.

Resultat for Ferd AS

Ferd AS er et investeringsselskap, hvor måling til virkelig verdi er sentralt. Ferd presenterer derfor et regnskap som viser virkelig verdi av investeringene, inklusiv Ferd AS' datterselskaper (for nærmere omtale av prinsippendringen se note 19. Driftsresultatet for Ferd AS ble 3 740 millioner kroner som er en økning på 4 199 millioner kroner sammenlignet med 2011. I tillegg til forholdene nevnt ovenfor er den viktigste årsaken til det økte resultatet bedre avkastning fra Herkules fondene sammenlignet med 2011. Aksjekursen til Pronova økte fra kroner 7,8 til 12,5 i 2012. Avkastningen på Pronova ble i overkant av 450 millioner kroner for Ferd i 2012.

Driftsresultatet for Ferd AS ble 3 740 millioner kroner som er en økning på 4 199 millioner kroner sammenlignet med 2011.

For øvrige kommentarer knyttet til utvikling i resultatet vises det til egne avsnitt om forretningsområdene nedenfor.

Selskapets frie egenkapital utgjør 8 742 millioner kroner. Årsregnskapet er utarbeidet under forutsetning av fortsatt drift og styret bekrefter i samsvar med regnskapsloven § 3-3a at forutsetningen for fortsatt drift er til stede.

Resultat og kontantstrøm for Ferd (Ferd AS konsern)

Driftsinntektene ble 14 184 millioner kroner i 2012 mot 9 148 millioner kroner i 2011. Den viktigste forklaringen til økningen er at Ferd i 2012 har inntektsført 3,2 milliarder kroner knyttet til verdiutviklingen på aksjer og andeler, mens Ferd i 2011 tapte 0,3 milliarder kroner på de finansielle investeringene.

Salgsinntektene økte fra 9,3 milliarder kroner i 2011 til 10,5 milliarder kroner i 2012. Inkludert i Ferds salgsinntekter for 2012 er omsetningen fra Mestergruppen og Telecomputing for hele 2012. I 2011 var kun åtte måneders omsetning fra disse selskapene inkludert i Ferds omsetning. Elopak hadde driftsinntekter i 2012 på 5,9 milliarder kroner, en nedgang på 0,2 milliarder kroner fra året før. Nedgangen skyldes hovedsakelig en sterkere kronekurs, en stor andel av Elopaks omsetning er i euro.

Konsernets finansresultat ble -246 millioner kroner i 2012 mot -189 millioner kroner i 2011. Hovedforklaringen til endringen i netto finansresultat i 2012 sammenlignet med 2011 er bevegelsen i valutakursene i 2012.

Ferd har lav effektiv skattesats fordi en stor del av resultatene er fra aksjeinntekter. Gevinster på aksjeinvesteringene innenfor fritaksmetoden er ikke skattepliktige for Ferd. Skattekostnaden i 2012 utgjør 187 millioner kroner mot en kostnad på 34 millioner kroner året før.

Netto kontantstrøm for 2012 fordeler seg med 299 millioner kroner fra operasjonelle aktiviteter, 741 millioner kroner fra investeringsaktiviteter og -990 millioner kroner fra finansieringsaktiviteter. De viktigste forklaringene til den positive kontantstrømmen fra investeringsaktivitetene er 1,3 mrd. kroner realisert på verdipapiene, hovedsakelig fra Herkules fondene og utbetalinger fra Special Investments.

Strategi

Den overordnede visjonen for Ferd er å ”skape varige verdier og sette tydelige spor”. Ferds forretningsidé innebærer at konsernet skal ha en kombinasjon av godt diversifiserte finansielle porteføljer og industrielle investeringer hvor Ferd har eierposisjoner som gir betydelig innflytelse. Den økonomiske verdien som skal maksimeres over tid er størrelsen på den verdijusterte egenkapitalen. Eier har satt som mål at Ferd over tid skal oppnå en årlig avkastning på verdijustert egenkapital på minst 10 prosent.

Eier og styrets forhold til risiko er et av de viktigste rammevilkårene for virksomheten i Ferd. Det definerer Ferds risikobærende evne, et uttrykk for det maksimale risikonivå vi kan legge opp til i sammensetningen av Ferds totalportefølje. Ferds risikovilje, som angir hvor stor andel av vår risikobærende evne som utnyttes, vil variere over tid basert på tilfang av interessante investeringsmuligheter og vurdering av de generelle markedsforholdene.

Allokering av kapital er en av styrets viktigste oppgaver fordi avkastning og risiko i stor grad bestemmes av hvilke aktivaklasser Ferd investerer i. En strukturert kapitalallokering gir et bevisst forhold til diversifisering og anvendelse av konsernets kapitalbase og risikobærende evne. Styret vurderer regelmessig Ferds risikokapasitet og om fordelingene av midlene er i tråd med de forutsetninger og krav som ligger til grunn for allokeringen.

Kapitalallokeringen i Ferd skal være kjennetegnet av en høy egenkapitaleksponering og god risikospredning.

Kapitalallokeringen i Ferd skal være kjennetegnet av en høy egenkapitaleksponering og god risikospredning. En god risikospredning styrker Ferds mulighet til å kunne opprettholde egenkapitaleksponeringen, også når andre aktører opplever knapphet på kapital. I tillegg vil vi med god likviditet kunne utvise handlekraft i dårlige tider.

Ferds egenkapitalinvesteringer fremstår som en godt diversifisert portefølje, og verdiutviklingen i sum viser en relativt høy samvariasjon med utviklingen på norske og internasjonale aksjebørser. Ferd Eiendom og Ferd Hedgefond bidrar til å redusere risiko for konsernet, ikke bare fordi disse investeringene har lavere forventet risiko enn aksjer, men også fordi de over tid har moderat korrelasjon mot Ferds øvrige portefølje.

Allokeringen skal være i tråd med eiers vilje og evne til å ta risiko. Dette legger føringer på hvor stor andel av egenkapitalen som kan være investert i aktivaklasser som har høy risiko for verdifall. Dette måles og følges opp løpende ved hjelp av stresstester. Allokeringen for 2013 legger opp til at verdifallsrisikoen blir lavere i starten av året enn den har vært de senere årene. Reduksjonen i verdifallsrisikoen skyldes realisasjon av flere større investeringer i første halvår 2013. Deler av denne kapitalen er alt reinvestert, og det jobbes intensivt med å sette ytterligere kapital i arbeid.

Ferd har som mål å opprettholde en god kredittverdighet som skal sikre handlefrihet og finansiering på kort varsel til en lav finansieringskostnad. Ferds hovedbankforbindelser skal gi Ferd en kredittverdighet tilsvarende ”Investment grade”. For å skjerme Ferds egenkapital for unødvendig risiko finansieres investeringer i Ferd Capital og Ferd Eiendom som separate prosjekter, uten garanti fra Ferd. Både bankene og Ferd har fokus på likviditet. Ferd har alltid hatt solid margin til de likviditetskrav vi styrer etter internt og de krav vi har forpliktet oss til gjennom låneavtalen på morselskapsnivå. Ferd legger til grunn at avkastningen fra finansielle investeringer skal bidra til å dekke løpende renteutgifter. Det er derfor viktig at balansen er likvid og at muligheten til å realisere aktiva samsvarer godt med løpetiden på gjelden.

Ferd har et bevisst forhold til valutaeksponering. Vi legger til grunn at Ferd alltid vil ha en viss andel av egenkapitalen investert i euro, amerikanske dollar og svenske kroner, og sikrer derfor ikke all valutaeksponering til norske kroner. Samtidig forventer vi at minst halvparten av egenkapitalen forblir eksponert mot investeringer i norske kroner. Så lenge den faktiske eksponeringen er i tråd med den vedtatte valutakurven gjør Ferd ingen sikring av investeringene. Dersom eksponeringen i en valuta blir for høy eller lav reguleres valutakurven gjennom å ha lån på morselskapsnivå i den respektive valuta, eller ved bruk av derivater.

Ferd har lite investert i rentebærende papirer. Den renterisiko som oppstår i forbindelse med innlån og rentebærende investeringer håndteres av konsernets internbank i overensstemmelse med egne retningslinjer.

Se for øvrig egen artikkel om strategien til Ferd

Eierstyring og selskapsledelse

Ferd er et relativt stort konsern, med én kontrollerende eier. Høsten 2012 valgte eier å fratre som konsernsjef og bli styreleder i Ferd Holding AS. Styret ansatte John Giverholt som ny konsernsjef. Styret i Ferd Holding AS har likevel ansvar og myndighet likt det som er tilfelle i selskaper med spredt eierskap.

Ikke alle deler av norsk anbefaling for eierstyring og selskapsledelse er like treffende for et familieeiet selskap som Ferd, men Ferd følger anbefalingen der det er relevant og nyttig. Se for øvrig egen artikkel om eierstyring og selskapsledelse. Styret hadde seks styremøter i 2012.

Ferd Capital

Siden etableringen av Ferd Capital som forretningsområde i 2007 har Ferd allokert betydelig kapital til nye investeringer. Ferd Capital har i denne perioden vurdert et stort antall selskaper og har vært aktive i mange prosesser. Ferd Capital legger vekt på å fremskaffe investeringsmuligheter gjennom egne analyser og proaktivt arbeid mot potensielle selgere.

Ferd Capital har i 2012 lagt ned en betydelig innsats for å restrukturere eierskapet i Aibel.

Ferd Capital har i 2012 lagt ned en betydelig innsats for å restrukturere eierskapet i Aibel. I desember inngikk Ferd og Ratos et partnerskap i Aibel. Herkules solgte 100 prosent av sine aksjer. Ferd og Herkules hadde over en tid vurdert alternative eierløsninger for Aibel. Herkules ønsket å selge seg ut av selskapet, mens Ferd ønsket å være med videre som eier av Aibel. Ferd og Herkules gjennomførte i andre halvår 2012 en prosess med vurdering av aktuelle kandidater til å tre inn som deleier i Aibel. Det endelige valget falt på Ratos. Ratos vurderes som en meget god partner for Ferd og vil bidra til den videre utviklingen av Aibel. Ferd og Ratos har kompetanse og finansielle ressurser som vil gjøre Aibel enda bedre i stand til å realisere den strategien som selskapet har fulgt i de senere årene, samt til å utvikle nye forretningsmuligheter.

Ferd Capital baserer seg i liten grad på overordnede makroøkonomiske forventninger. Ved vurdering av Ferd Capitals investeringsmuligheter er det de selskapsspesifikke forhold som er det avgjørende for om investeringen vurderes som attraktiv eller ikke.

Gjennom sin deltakelse i Streaming Media AS, i partnerskap med Schibsted og Platekompaniet, investerte Ferd Capital i april 2012 i Aspiro AB som blant annet eier og driver musikkstreamingtjenesten Wimp. Dette ble den eneste nyinvesteringen for Ferd Capital i 2012.

Aibel

Aibels omsetning for videreført virksomhet var i 2012 på 10 442 millioner kroner, sammenlignet med 8 176 millioner kroner i 2011. EBITDA ble 875 millioner kroner, sammenlignet med 801 millioner kroner i 2011. Aibel har bygget videre på fjorårets gode utvikling ved å vinne flere viktige og store kontrakter i 2012. Ved inngangen til 2013 hadde Aibel en ordrebok på ca. 20 milliarder kroner. I tillegg har selskapet ytterligere ca. 19 milliarder kroner i opsjoner.

Aibel har bygget videre på fjorårets gode utvikling ved å vinne flere viktige og store kontrakter i 2012.

I februar ble Aibel tildelt en stor og viktig kontrakt av Shell. Kontrakten er en rammeavtale relatert til modifikasjonsprosjekter på Draugen plattformen. Avtalen har en varighet på seks år, med opsjon på to pluss to år og har en estimert verdi på seks milliarder kroner. Statoil tildelte Aibel en større modifikasjonskontrakt på Gullfaks. Kontrakten gjelder oppgradering av boreanlegget på Gullfaks B. Kontrakten har en estimert verdi på en milliard kroner.

AMEC og Aibel signerte en samarbeidsavtale for potensielle nye enkeltprosjekter innen Field Development. Avtalen vil øke Aibels kapasitet til å gjennomføre prosjekter. AMEC er et av verdens ledende ingeniørselskap med over 27 000 medarbeidere i totalt 40 land. AMEC kan bidra med ressurser til alle forretningsområdene i Aibel.

Markedsforholdene for Aibel for 2013 ser attraktive ut; fortsatt rimelig høy oljepris og forventinger om høy vekst i investeringer på norsk sokkel i årene som kommer. Aibel er godt posisjonert til å fortsette og vinne kontrakter som ventes å komme på anbud i løpet av 2013. Hovedutfordringen for Aibel fremover er tilgang på personell, både i Norge og i resten av konsernet.

Elopak

Elopak opererer i utgangspunktet i en mindre syklisk bransje enn mange andre industrier, og burde således ikke oppleve dramatiske volumtap på grunn av endringer i konjunkturene. Innenfor markedet for juice er det likevel grunn til å forvente høyere variasjon i salget av kartonger, siden dette til en viss grad er produkter der etterspørselen påvirkes av konsumentenes økonomi. Elopaks omsetning i 2012 var 5 864 millioner kroner, sammenlignet med 6 088 millioner kroner i 2011. Nedgangen skyldes primært en sterkere kronekurs. Solgte kartongvolumer var på nivå med fjoråret.

Driftsresultatet ble 273 millioner kroner, mot 344 millioner kroner året før.

Den viktigste årsaken til nedgangen er en avsetning for å restrukturere fabrikk-sammensetningen i Europa. En konsekvens av restruktureringen er at aktiviteten på fabrikken i Speyer i Tyskland ble skalert ned.

Det er mange indikasjoner på at markedssituasjonen for Elopak vil bli utfordrende også i 2013. I Europa preges mange markeder fortsatt av usikkerhet om fremtidig vekst, arbeidsledighet og finansiell stabilitet. Situasjonen for Nord-Amerika ser noe bedre ut.

Råvareprisene forventes å vise volatilitet også i 2013. Den høye oljeprisen påvirker kostnaden av hydrokarbonbaserte råmaterialer, som utgjør om lag en sjettedel av Elopaks samlede råvarekostnader. Elopak har delvis sikret forventet innkjøp av polyetylen.

Styret anser Elopak som godt posisjonert til å møte disse utfordringene. Elopak vil i 2013 gjennomføre igangsatte investeringer i ny infrastruktur som vil bidra til fremtidig vekst. Den nye fabrikken i Russland vil gi Elopak styrket posisjon i et marked i vekst. Videre vil Elopak fortsette sin satsning på å utvikle teknologi innen aseptiske forpakninger.

TeleComputing

TeleComputing fikk et driftsresultat på 116 millioner kroner i 2012 som er på tilsvarende nivå som året før. Selskapet hadde i 2012 fortsatt vekst innen kjernevirksomheten IT-drift. Konsulentvirksomheten til TeleComputing, som er organisert i datterselskapet Kentor, hadde et utfordrende år som følge av et fall i etterspørselen etter denne type tjenester i det svenske markedet. Omsetningen økte med fire prosent i 2012. Selskapet har også i 2012 lykkes med å fornye mange viktige kontrakter, samtidig som mange nye kunder har kommet til. Dette resulterer i en ordrebok som ved utgangen av 2012 er høyere enn noen gang tidligere. TeleComputing har som ambisjon å ha bransjeledende marginer. Dette ble oppnådd også i 2012, selv om utfordringene i det svenske markedet påvirket bunnlinjen negativt.

Telecomputing har også i 2012 lykkes med å fornye mange viktige kontrakter, samtidig som mange nye kunder har kommet til.

Mestergruppen

Omsetningen til Mestergruppen ble 2 777 millioner kroner i 2012, hvilket tilsvarer en organisk vekst på i underkant av fem prosent i forhold til 2011. Normalisert EBITDA ble 78 millioner kroner sammenlignet med 71 millioner kroner i 2011. Mestergruppen lanserte en rekke forbedrings- og vekstinitiativ i løpet av året. Arbeidet med å forbedre både innkjøpsfunksjon og logistikk ble intensivert og sammen med lansering av nytt konsept for profesjonelle kunder forventes dette å gi positive effekter i 2013.

Mestergruppen gjennomførte i juni oppkjøp av det Ålesundsbaserte byggevareutsalget Alf Valde. Transaksjonen er i tråd med selskapets strategi om å styrke sin posisjon i utvalgte geografiske områder.

Innsatsen innenfor tomteutvikling ble styrket, bl.a. gjennom et samarbeid med Ferd Eiendom i utbyggingen av en større tomt like ved Strømmen stasjon.

Interwell

Interwell er en ledende norsk leverandør av høyteknologiske brønnverktøy til den internasjonale olje- og gassindustrien. Omsetningen til Interwell ble 494 millioner kroner i 2012, en økning på nesten 30 prosent sammenlignet med 2011, hovedsakelig drevet av en vellykket internasjonal satsing.

Driftsresultat (EBITDA) for Interwell for 2012 ble 180 millioner kroner, som er 44 millioner kroner bedre enn året før. Selskapets viktigste marked er norsk kontinentalsokkel, men selskapet har de senere årene etablert en tilstedeværelse i Midtøsten og USA. Det er i løpet av året foretatt en reorganisering av virksomheten i Midtøsten, med eget datterselskap og regionskontor i Dubai for å betjene denne regionen. Statoil er selskapets største kunde og det er en tett dialog med Statoil både operasjonelt og hva gjelder utvikling av nye løsninger for å sikre at Interwell dekker Statoils fremtidige behov. Selskapet har i løpet av året ferdigstilt utviklingen av flere nye produkter som vil være viktige bidragsytere til å komplettere og utvide produktporteføljen, samt bidra til en ambisiøs fremtidig vekstplan.

Swix Sport

Swix Sport fikk et driftsresultat (EBITDA) på 51 millioner kroner i 2012 mot 66 millioner kroner året før. Omsetningen økte fra 604 millioner kroner i 2011 til 687 millioner kroner. Swix har gjennom sitt oppkjøp av Lundhags styrket sin tilstedeværelse i "outdoor"-segmentet. Original Teamwear AS har fortsatt å styrke sin ledende posisjon i Norge innen sportsbekledning mot klubber og næringslivet. I juni kjøpte Swix seg opp fra 20 til 100 prosent eierskap i Original.

2012 har vært preget av krevende markedsforhold som følge av en kort og varm vinter samt fulle varelagre i distribusjonsnettverket. Til tross for dette leverte Swix i 2012 tilfredsstillende resultater og en positiv bunnlinje. Ved økt fokus på eksport og med oppkjøpet av Lundhags har Swix i 2012 ca. 50 prosent av omsetningen utenfor Norge, en økning på seks prosentpoeng sammenlignet med 2011.

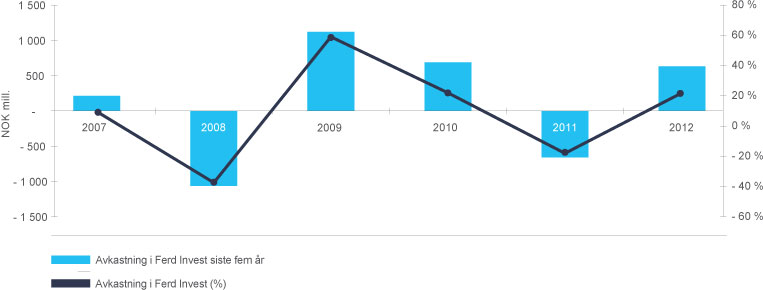

Ferd Invest

Ferd Invest fikk et driftsresultat på 631 millioner kroner mot et negativt driftsresultat på 662 millioner kroner året før. Det nordiske aksjemarkedet hadde et bra år i 2012 med en oppgang på 14 prosent (MSCI Nordic Mid Cap Index). 2012 var et sterkt børsår for de nordiske børsene. København børsen var den beste (av de nordiske børsene) med en oppgang på 20 prosent, mens Helsinki var den svakeste med en oppgang på åtte prosent (målt i norske kroner). Ved inngangen til 2012 var det en generell bekymring i markedet for både makroøkonomi, eurosamarbeid og selskapenes videre inntjeningsvekst. Til tross for at disse utfordringene på ingen måte er løst, registrerte vi i løpet av året at frykten rundt disse temaene gradvis ble redusert. Styrets oppfatning er at det var den økte risikovilligheten som var den viktigste drivkraften bak den gode kursutviklingen vi opplevde i 2012.

Markedsverdien til Ferd Invests portefølje steg i løpet av 2012 med 22 prosent, noe som var ni prosent bedre enn Invests referanseindeks.

Markedsverdien til Ferd Invests portefølje steg i løpet av 2012 med 22 prosent, noe som var ni prosent bedre enn Invests referanseindeks.

Ved utgangen av året hadde porteføljen en markedsverdi på 3,5 milliarder kroner. Investeringene er fordelt på de tre skandinaviske børsene, i tillegg til Helsinki børsen. De største investeringene ved årsskiftet var Autoliv, Subsea 7, Nokian Tyres, Carlsberg og Opera, og disse utgjorde ca. 39 prosent av porteføljen som totalt besto av 19 investeringer.

Aktørene i markedet er blitt langt mindre bekymret enn hva tilfellet var ved inngangen til 2012. Verdensøkonomien er fortsatt ikke friskmeldt, noe de historisk lave rentene gir oss en daglig påminnelse om. Til tross for dette, har aksjemarkedene steget mye de siste årene. I tillegg synes det å være en bred oppfatning om at også 2013 blir et godt år i aksjemarkedet. Gitt utfordringene i verdensøkonomien gjør denne optimistiske oppfatningen styret noe bekymret.

Ferd Hedgefond

Målet med hedgefondforvaltningen i Ferd er å oppnå tilfredsstillende risikojustert avkastning over tid, både sammenlignet med markedet og i absolutt forstand. I sammensetningen av porteføljen er det viktig å velge fond der avkastningen i liten grad er avhengig av de samme risikofaktorene, slik at man oppnår god risikospredning.

For å bidra til risikospredning for Ferds samlede portefølje har hedgefondporteføljen normalt et lavt innslag av fond med sterk eksponering mot aksjemarkedet.

For 2012 endte Hedgefond - porteføljen opp 7,8 prosent i USD, og slo Ferd Hedgefonds referanseindeks med 3,7 prosentpoeng.

Hedgefondmarkedet, representert ved HFRI Composite indeksen, endte opp 6,4 prosent i 2012. Det var flere hedgefondstrategier som skilte seg ut i både negativ og positiv retning gjennom året. Makrofond hadde en svak avkastning, men her har vi, ikke uventet, observert store individuelle forskjeller. Kredittrelaterte strategier ble vinnerne blant hedgefond i 2012.

For 2012 endte porteføljen opp 7,8 prosent i USD, og slo Ferd Hedgefonds referanseindeks (HFRI Fund of Funds Conservative) med 3,7 prosentpoeng. Resultatet for 2012 i norske kroner var på 129 millioner, og forvaltningskapitalen ved utgangen av året var på om lag 1,7 milliarder kroner.

I 2012 var omløpshastigheten i porteføljen noe høyere enn det historiske gjennomsnittet. Det er tilfredsstillende å merke seg at summen av de endringer som ble gjort har bidratt positivt til det totale resultatet. I investeringsprosessen til Ferd Hedgefond er hovedfokuset først og fremst på å finne dyktige forvaltere, men porteføljens eksponering mot forskjellige hedgefondsstrategier ble også endret i første halvår 2012.

Ferd Special Investments

Investeringsmandatet for "Special Investments" ble opprettet våren 2010 og ble et eget forretningsområde høsten 2012. Siktemålet er å utnytte investeringsmuligheter som Ferd har de rette forutsetningene både for å vurdere og eie, men som faller utenfor konsernets øvrige mandater.

Fellesnevneren er finansielle investeringer med et godt forhold mellom avkastnings-potensial og risiko. Det legges vekt på å identifisere en god nedsidebeskyttelse. Dette har vært mulig i annenhåndsmarkedet for hedgefond, der ubalanser mellom antall kjøpere og selgere av slike fondsandeler har gitt Ferd anledning til å handle til rabatt. Siden oppstart er det allokert 1 450 millioner kroner til porteføljen. Avkastningen siden oppstart er på 320 millioner kroner, mens avkastningen i 2012 var 182 millioner kroner. Dette tilsvarer en årlig avkastning på henholdsvis 15 og 14 prosent.

Ferds Special Investments portefølje utgjorde om lag 1,8 milliarder kroner ved utgangen av 2012.

Ferd Special Investments investerte 665 millioner kroner gjennom 13 transaksjoner i 39 forskjellige fond i 2012. Fra eksisterende investeringer ble det realisert totalt 522 millioner kroner i 2012. Ferds Special Investments portefølje utgjorde om lag 1,8 milliarder kroner ved utgangen av 2012.

Ferd Special Investments tror fremover på muligheten til å samarbeide med hedgefondforvaltere for å kunne tilføre ytterligere kapital til enkeltinvesteringer, for deretter å kunne realisere det fulle verdipotensialet til investeringen. I 2012 deltok Ferd Special Investments i en slik investering på ca. 300 millioner kroner.

Ferd Eiendom

Ferd Eiendom er en aktiv eiendomsinvestor innen eiendomsutvikling og eiendomsforvaltning. I 2012 økte Ferds eksponering innen eiendom, inkludert kjøp av to større utviklingsprosjekter.

Ferd Eiendoms driftsresultat ble 352 millioner kroner, sammenlignet med 79 millioner kroner i 2011. Tomtearealet for trinn 5 og 6 av Tiedemannsbyen (et boligprosjekt på Ensjø i Oslo) er i 2012 vurdert til antatt virkelig verdi basert på at eiendommen realiseres som et boligprosjekt. Frem til 2012 har denne delen av Tiedemannseiendommen regnskapsmessig blitt vurdert til verdien av nåværende lagerlokaler.

Porteføljen til Ferd Eiendom er verdsatt til 1,5 milliarder kroner.

Porteføljen er verdsatt til 1,5 milliarder kroner og avkastningen på den verdijusterte egenkapitalen var minus 1 prosent. Den negative avkastningen skyldes i hovedsak nedjustering av tomteverdier på lager/logistikk eiendommene da planprosesser tar lenger tid enn forventet, samt at markedsmulighetene for tiden er svakere enn forutsatt på investeringstidspunktet.

Alle Ferd Eiendoms eksisterende kontor- og lagerbygg er for tiden tilnærmet fullt utleid.

Til tross for mange ferdigstilte kontorbygg medførte kombinasjonen av et godt arbeidsmarked, kontorbygg som konverteres til boligprosjekt eller midlertidig tas ut av markedet for rehabilitering, til fallende ledighetsnivå i Oslo-området og stigende utleiepriser. Antall eiendomstransaksjoner i 2012 var høyere enn i 2011, til tross for et mer krevende lånemarked. Boligprisene steg også i 2012 med en prisvekst i Oslo på rundt ni prosent for leiligheter. Det er fortsatt et misforhold mellom boligbyggingen og etterspørselen. Det er knapphet på sentralt beliggende boligtomter, og disse har steget betraktelig i pris de senere årene.

Tiedemannsbyen lanserte første salgtrinn våren 2010. I løpet av 2012 ble første delfelt i Tiedemannsbyen med totalt 199 leiligheter og rekkehus utsolgt. I takt med at Ensjøbyen nå utvikles som boligby, registrerer Ferd Eiendom økende interesse for Ensjø og Tiedemannsbyen. Ferd Eiendom forventer å lansere nytt byggetrinn i løpet av 2013.

I Oslo-området vil det fremover ferdigstilles færre nye kontorbygg enn i 2012. Fortsatt god makroøkonomi og fallende kontorledighet, spesielt i sentrale strøk, gjør at styret tror på fortsatt stigende leiepriser utover i 2013. Styret tror at med stabile utsikter for norsk økonomi vil interessen for norsk eiendomssektor opprettholdes.

Ferd Sosiale Entreprenører

Ferd Sosiale Entreprenører (FSE) investerer i sosiale entreprenører som reflekterer Ferds visjon om å skape varige verdier og sette tydelige spor.

FSE har valgt en fokusert strategi for hva som går inn i definisjonen sosialt entreprenørskap. De sosiale entreprenørene må bidra til å løse et samfunnsproblem samtidig som det må være en sannsynlighet for økonomisk selvstendighet på sikt. FSE støtter hovedsakelig sosiale entreprenører som arbeider mot barn og unge.

2012 ble det mest spennende og krevende året for FSE så langt.

2012 ble det mest spennende og krevende året for FSE så langt. De har fått oppleve både at de sosiale resultatene oppnås, og hvor krevende det kan være å lykkes som sosial entreprenør. Modellen og systemene til FSE er på plass, hovedaktivitetene definert og porteføljen av selskaper er nær fulltallig med 11 virksomheter. FSE investerte i to nye sosiale entreprenører i 2012: Intempo og Lyk-z. De sosiale entreprenørene Gladiator og Trivselsleder etablerte seg utenfor Norge, en milepæl. Forskerfabrikken feiret 10 års jubileum i 2012 og avholdt sommerskoler for nærmere 1000 barn. FSE avholdt VelFERDkonferansen med 364 deltakere.

Styret i Ferd Holding AS har satt av inntil 20 millioner kroner årlig til arbeidet med sosialt entreprenørskap. I tillegg bidrar ansatte fra Ferds andre forretningsområder og datterselskaper med sin kompetanse i form av dedikert tid til styrearbeid og annen oppfølging av de sosiale entreprenørene.

Helse, miljø, sikkerhet og likestilling

De siste årene har vi sett økende vektlegging av miljømessige forhold i de industrialiserte land. Ingen av Ferds virksomheter har utslipp som krever konsesjon og utslippskontroller.

Når det gjelder Elopak, er både kunder og leverandører opptatt av global oppvarming, CO2-utslipp, ”carbon footprint”, produkters livssyklus og gjenvinning av materialer. I en slik sammenheng kommer kartongbasert emballasje svært godt ut, sammenlignet med alternativene. Elopak benytter kun papp fra skog som forvaltes i tråd med bærekraftige prinsipper. Alle Elopaks fabrikker i Europa er nå FSC (Forest Stewardship Council) sertifisert. Elopak har i perioden fra 2007 til 2011 redusert sine samlede CO2-utslipp med 16 prosent, og ytterligere to prosent i 2012. Elopak har etablert nye og ambisiøse målsetninger for perioden frem til 2020.

I 2012 hadde konsernet 3 609 ansatte, og en kvinneandel på 22 prosent.

I Ferd konsernet var sykefraværet i 2012 på 3,1 prosent. Ved utgangen av 2012 hadde Ferd AS 39 ansatte, 26 menn og 13 kvinner. Det har i løpet av året ikke forekommet eller blitt rapportert alvorlige arbeidsuhell eller ulykker i Ferd AS.

Selskapets policy er å likebehandle kvinner og menn. Dette skjer gjennom lik lønn for likt arbeid og at det ved nyansettelser vektlegges kompetanse, erfaring og forutsetninger for å dekke de krav stillingen krever. Selskapet bestreber seg på å være en attraktiv arbeidsgiver for alle ansatte, uansett kjønn, funksjonsevne, religion, livssyn, etnisitet og nasjonal opprinnelse.

Styret i Ferd AS består av en kvinne og fire menn.

Resultatdisponering

Årets overskudd på 3 629 millioner kroner foreslås disponert slik:

| Foreslått utbytte | 27 | |

| Avgitt konsernbidrag | 18 | |

| Overført til annen egenkapital | 3 584 | |

| Sum disponert | 3 629 |

Bærum 8. april 2013

I styret for Ferd AS